La titrisation : Une vidéo et un article pour comprendre ce mécanisme

La titrisation est une technique financière qui transforme des actifs peu liquides, c’est-à-dire pour lesquels il n’y a pas véritablement de marché tels que les crédits, en valeurs mobilières facilement négociables comme des obligations.

Chaque investisseur acquiert en quelque sorte une fraction du portefeuille d’actifs titrisés, sur la base des flux financiers futurs des actifs, qui garantissent le remboursement des obligations.

Née aux Etats-Unis dans les années 70, cette technique a d’abord été utilisée par les banques pour consentir davantage de crédits. Plus tard, et notamment durant le début des années 2000, elle a permis aux banques de se débarrasser partiellement des mauvais risques.

Les dépôts font les crédits…

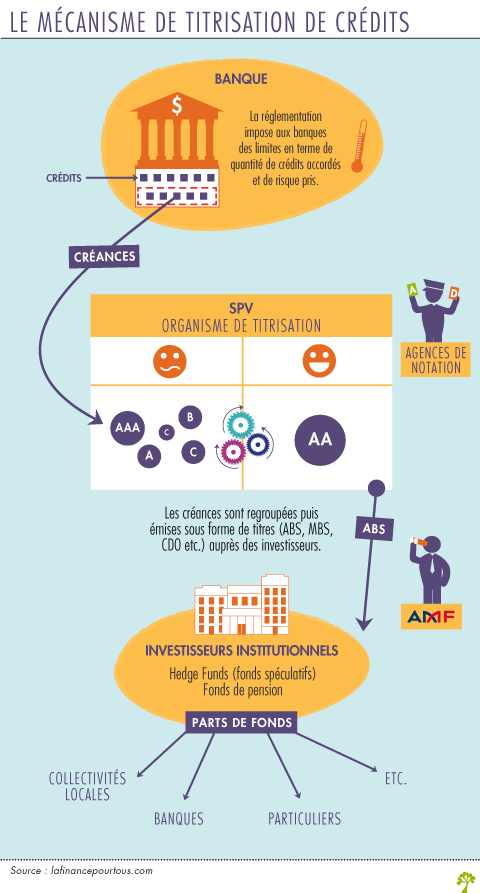

En effet, aux USA comme en Europe, les banques ne peuvent accorder de crédits que dans une certaine proportion de leurs propres ressources. Pour distribuer plus de crédits, les banques américaines ont donc commencé à céder des créances, notamment issues des crédits subprimes durant les années 2000, à les « sortir de leur bilan », ce qui mécaniquement leur redonnait des possibilités de consentir de nouvelles lignes de crédit. Au fil du temps, la technique s’est sophistiquée. Entre la banque et l’investisseur qui achète ces créances, s’est interposée une société, qu’on appelle « Special Purpose Vehicle ou Company » (SPV ou SPC), et les différentes créances ont été « mélangées » à des titres de meilleure qualité servant de réserve en cas de défaillance. En effet, la société ad hoc émet des obligations (titres de dette) qui sont vendues par la suite à des investisseurs, lesquels perçoivent en contrepartie les intérêts des crédits liés aux titres émis ainsi que leur remboursement.

Les opérations peuvent se classer selon les actifs sous-jacents, c’est-à-dire qui composent le portefeuille. Vous entendrez peut-être parler d’ABS. En dehors du réputé système de freinage, il s’agit du terme générique de la titrisation (Asset Backed Securities) qui exprime que les titres (securities) sont adossés (backed) à des actifs (asset). Selon ce qu’on met dans les véhicules de titrisation, ils s’appellent CDO (Collateralised Debt Obligation) lorsqu’il s’agit de titres garantis par des créances bancaires ou des instruments financiers de nature variée, CBO (Collateralised Bond Obligation) quand ils sont adossé à des obligations, CLO (Collareralised Loan Obligation) lorsqu’ils sont adossés à des prêts commerciaux, MBS (Mortgage Backed Securities) quand ils reposent sur des crédits hypothécaires etc.

Tout est « titrisable » : les crédits classiques, les créances commerciales, les loyers d’actifs mobiliers ou immobiliers, les royalties, à peu près tout actif ou droit dont on peut raisonnablement prévoir les flux financiers futurs.

L’émission globale de CDO, à la fois en Europe et aux États-Unis, a été multipliée par huit, passant de 150 milliards de dollars en 2000 à 1,2 trillion de dollars en 2007 (soit 1,2 billions pour les Français).

Les dérives du système

La crise des subprimes de 2007 a mis en lumière certaines dérives dans l’utilisation de la titrisation des créances immobilières aux États-Unis. On a mis en cause la mauvaise qualité des créances titrisées, la faible liquidité de ces titres, le travail des agences de notation ainsi que le principe même de la titrisation qui ne permet pas toujours d’avoir une vision claire de la situation des débiteurs (eux-mêmes mal identifiés) et des risques réellement pris. Depuis l’éclatement de cette crise, la titrisation est donc devenue un sujet controversé, et souvent considéré comme l’élément principal à l’origine de la contagion de cette crise à l’ensemble de la sphère financière.

Vers une titrisation contrôlée en Europe

Depuis mai 2017, l’Europe dit vouloir relancer la titrisation sur le Continent dans le but de faire redémarrer la croissance, l’investissement et l’emploi via l’octroi de crédits à travers un accord européen. Néanmoins, pour éviter de commettre les mêmes erreurs que dans le passé, cette décision est accompagnée du label STS (Simple, Transparent et Standardisé) qui impose aux banques de garantir des titres de bonne qualité tout en offrant une transparence sur la nature et la qualité des crédits octroyés. Le nouveau cadre prudentiel doit entrer en vigueur en 2018. A suivre…